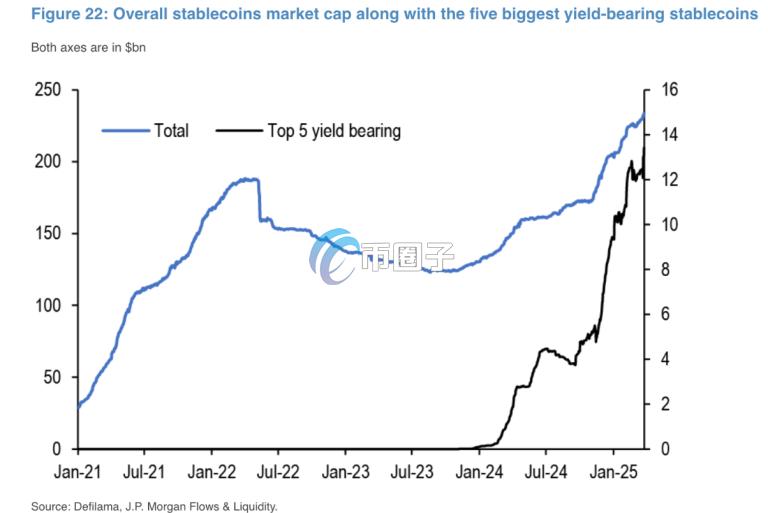

币圈子(120BTc.COM)讯:摩根大通分析师预测,在当今的高利率环境下,收益型稳定币对投资者的吸引力与传统货币市场基金类似,并预估未来收益型稳定币占稳定币市值的比重可能会从目前的6%上升至50%。

根据The Block报导,摩根大通在周三发布的报告中写道,收益型稳定币目前仅占稳定币总市值的6%,但可能会大幅扩张,除非监管发生变化,否则有可能占据高达50%的市场份额。

自11月美国大选以来,五大收益稳定币(Ethena的USDe、Sky Dollar的USDS、BlackRock的BUIDL、Usual Protocol的USD0和Ondo Finance的USDY)都实现了快速增长,总市值从40亿美元上升至130亿美元(见下图黑线)。

分析师预期这种增长还将继续。美国证券交易委员会(SEC)最近批准了Figure Markets的收益稳定币YLDS的申请,该稳定币已注册为证券,这为这一领域提供了进一步的动力。

摩根大通看好收益型稳定币的理由如下:

提供利息,而不需要持有者参与风险交易或借贷活动,或放弃对其资产的保管。

Deribit和FalconX等主要加密交易平台现在已接受代币化国债作为抵押品,使交易者能够从已发布的抵押品中获得收益。

不过,摩根大通也指出,收益型稳定币被归类为证券,受到监管限制,限制了其采用,尤其是在散户投资者中的采用。此外,传统的无收益稳定币仍具有显著的流动性优势。

像稳定币龙头Tether的USDT和Circle的USDC等传统稳定币不会与用户分享储备收益,因为这样做会将这些资产归类为证券,这样的分类还将施加额外的合规要求,阻碍它们目前在加密生态系统中作为抵押品的无缝使用。

传统稳定币在多个区块链和中心化交易所的总市值约为2,200亿美元,即使交易量大,也能提供高效、快速且低成本的交易。相较之下,收益型稳定币较新,规模较小,流动性也相对较差。

但随着收益型稳定币在未来加密衍生品交易中作为抵押品来源、DAO金库、流动性池和加密风险基金的闲置现金获得进一步青睐,这种流动性劣势可能会随着时间的推移而减弱。

有收益的稳定币可能会吸引目前存在于传统稳定币中的闲置资金,但不太可能代表稳定币市场的多数。

不过,收益型稳定币近日也受到监管者的注意,美国民主党参议员Kirsten Gillibrand表示,稳定币发行者提供收益型产品可能对传统银行业构成威胁,并呼吁对其进行严格监管。